Polisolokata – Jak odzyskać Twoje ciężko zarobione pieniądze?

Czym jest Polisolokata? Zapraszamy do artykułu.

Polisolokata, to instrument finansowy będący umową ubezpieczenia na życie z ubezpieczeniowym funduszem kapitałowym. Ubezpieczyciele próbowali porównać Polisolokatę do zwykłej lokaty, zapewniając pewność zysku. Mechanizm tejże polisy polegał na wskazaniu niskiej sumy ubezpieczenia, a większość wpłaconego kapitału lokowana była na wzór funduszy inwestycyjnych, które obarczone były ryzykiem inwestycyjnym.

Polisolokata, a opłata likwidacyjna

Zjawisko, które najbardziej dało się odczuć posiadaczom polisolokat, było pobieranie tzw. opłaty likwidacyjnej, która po wypowiedzeniu umowy w trakcie jej trwania, pochłaniała nawet do 100% wpłaconych środków.

Zazwyczaj klienci byli jawnie wprowadzani w błąd, gdyż firmy ubezpieczeniowe, w większości przypadków nie informowały o zapisie dotyczącym kosztów likwidacji polisy. Zabieg miał na celu utrzymać klienta, a jednocześnie zapewnić pewny zysk dla firmy w przypadku wcześniejszego rozwiązania umowy.

W praktyce Sądy uznały, że zapisy dot. opłat likwidacyjnych są niedozwolonymi klauzulami umownymi, które rażąco naruszają interesy konsumentów. Klauzule niedozwolone, stosowane w umowach ubezpieczenia z ubezpieczeniowym funduszem kapitałowym, kształtują prawa konsumenta w sposób, który w przypadku jej wcześniejszego rozwiązania praktycznie pozbawia go zwrotu wpłaconych składek za okres niewykorzystanej ochrony ubezpieczeniowej, a to narusza jego indywidualne interesy, co stanowi tzw. klauzule niedozwoloną (abuzywną).

Obecnie, Urząd Ochrony Konkurencji i Konsumentów zawarł porozumienia z większością Ubezpieczycieli, którzy zobowiązani zostali do zmiany kwot pobieranych z tytułu likwidacji polisy. Jednakże nie przekreśla to szans na odzyskanie całej wpłaconej kwoty wraz z odsetkami. Żądanie zwrotu kwoty pobranej przez firmę ubezpieczeniową, jest możliwe nawet 10 lat od momentu rozwiązania umowy.

Polisolokata – jakie dokumenty musisz mieć by odzyskać swoje pieniądze

Aby rozpocząć batalię o zwrot opłaty likwidacyjnej, należy przygotować:

- certyfikat polisy (dowód zawarcia umowy)

- ogólne warunki ubezpieczenia

- regulamin funduszy inwestycyjnych (czasami)

- korespondencję w sprawie rozwiązania umowy (w szczególności dokument rozliczeniowy)

Brak któregokolwiek z tych dokumentów nie zamyka nam drogi do zwrotu należności, jednakże może to wydłużyć postępowanie. Warto zawsze w takim przypadku wystąpić do Ubezpieczyciela z żądaniem wydania kserokopii (obecnie firmy starają się jak najbardziej utrudnić uzyskanie tychże dokumentów).

Właśnie w jednej ze spraw, klientka dysponowała wyłącznie dokumentem rozliczeniowym, potwierdzającym ile Zakład Ubezpieczeń pobrał środków z kapitału zgromadzonego, z tytułu rozwiązania umowy. Pomimo skromnej dokumentacji, udało się uzyskać pozostałe dokumenty od firmy ubezpieczeniowej i złożyć skuteczny pozew, a tym samym doprowadzić do zwrotu pozostałej, nienależnie pobranej kwoty. Zapis dot. opłaty likwidacyjnej znajdujący się w umowie, stanowił klauzulę niedozwoloną (uprawniał podmiot ubezpieczeniowy do pobrania 70% środków zgromadzonych przez klientkę, na poczet rozwiązania umowy).

Polisolokata – kiedy roszczenia się przedawniają?

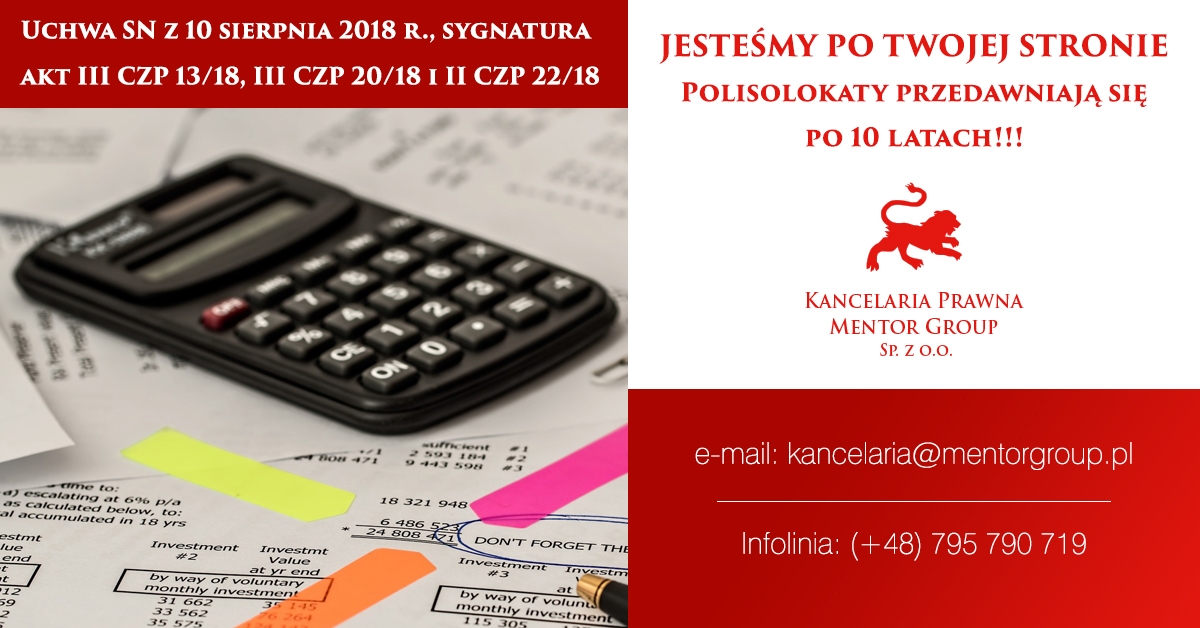

W sierpniu bieżącego roku Sąd Najwyższy wydał przełomową uchwałę w sprawie polisolokat. Wedle uchwały roszczenia osób, które chcą odzyskać pieniądze z polisolokaty przedawniają się nie po 3 latach a po 10 latach.Oznacza to dla wielu osób możliwość ubiegania się o zwrot pieniędzy które nie zostały im wypłacone w związku z dużymi opłatami likwidacyjnymi towarzystw ubezpieczeniowych.

Właśnie w jednej ze spraw, klientka dysponowała wyłącznie dokumentem rozliczeniowym, potwierdzającym ile Zakład Ubezpieczeń pobrał środków z kapitału zgromadzonego, z tytułu rozwiązania umowy. Pomimo skromnej dokumentacji, udało się uzyskać pozostałe dokumenty od firmy ubezpieczeniowej i złożyć skuteczny pozew, a tym samym doprowadzić do zwrotu pozostałej, nienależnie pobranej kwoty. Zapis dot. opłaty likwidacyjnej znajdujący się w umowie, stanowił klauzulę niedozwoloną (uprawniał podmiot ubezpieczeniowy do pobrania 70% środków zgromadzonych przez klientkę, na poczet rozwiązania umowy).

Polisolokata, a klauzule niedozwolone

W ramach polisolokat, możemy spotkać się z następującymi klauzulami niedozwolonymi:

„Opłata likwidacyjna (koszt wykupu środków zgromadzonych na ORJU składek regularnych) – przy dokonaniu całkowitego lub częściowego wykupu certyfikatu ubezpieczeniowego – 100% jeżeli składki regularne były łącznie opłacane krócej niż 1 rok”

„Opłata likwidacyjna pobierana jest w wysokości wskazanej w tabeli poniższej: „Rok Polisowy, w którym jest pobierana opłata likwidacyjna od środków wypłacanych z Subkonta Składek Regularnych” / „Wysokość opłaty likwidacyjnej stanowiąca procent środków wypłacanych z Subkonta Składek Regularnych”

1 / 99%

2 / 99%

3 / 80%

4 / 70%

5 / 60%

6 / 50%

7 / 40%

8 / 30%

9 / 20%

10 / 10%”

Oczywiście są to tylko przykładowe zapisy wpisane do rejestru klauzul niedozwolonych. Każdy przypadek należy analizować oddzielnie, nie tylko przez pryzmat brzmienia, ale również osoby będącej stroną umowy i jej predyspozycji do zrozumienia takiego postanowienia umownego. Istotne jest również w jaki sposób produkt inwestycyjny został przedstawiony konsumentowi.